Mutuo a tasso variabile e rialzo dei tassi di interesse: 3 soluzioni

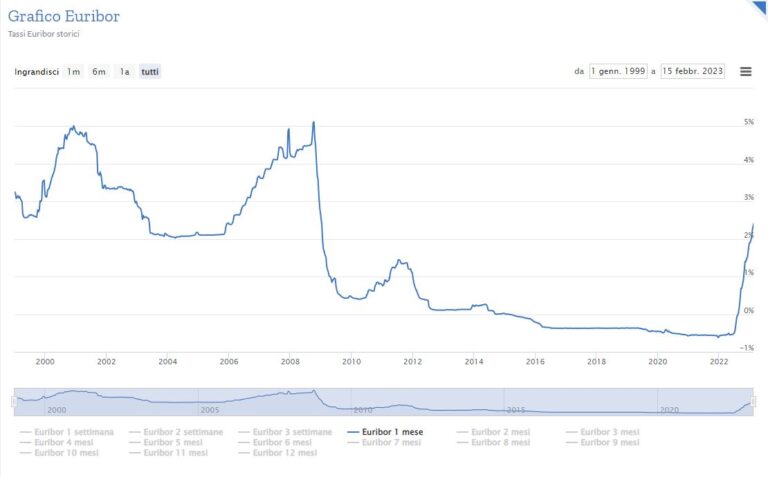

Nel corso del 2022 abbiamo visto un’impennata storica nei tassi dei mutui variabili, come ben sappiamo condizionato dalle politiche restrittive in area euro. L’Euribor a 1 e 3 mesi si trova oggi a tassi che non vedevamo dal 2009, questo vuol dire 14 anni fa. Da una parte questo dimostra l’eccezionalità della situazione attuale, rispetto a quanto eravamo stati abituati in passato, dall’altra dimostra quanto sono stati eccezionali invece gli ultimi 15 anni, con tassi stranamente bassi, che potremmo non vedere per molto tempo. Inoltre, l’Euribor non si fermerà nel brevissimo periodo, molto probabilmente vedremo nuovi rialzi nel corso dei prossimi mesi, man mano che la banca centrale europea va ad alzare i propri tassi base.

Per questo motivo tante famiglie hanno subito aumenti importanti della propria rata del mutuo, con i maggiori impatti subiti da chi ha attivato un mutuo variabile gli scorsi anni. Infatti in un caso di mutuo a lunga durata, ad esempio 30 anni, avviato nel 2021, arriviamo oggi facilmente a quasi un raddoppio della rata, con buona parte della rata attuale che andrebbe in quota interessi anziché quota capitale, contrariamente a quanto potevamo vedere pochissimo tempo fa.

Viste le premesse, ho pensato di fare un articolo dedicato in cui possiamo parlare di alcune soluzioni per risolvere quello che potrebbe essere un problema per tante famiglie.

Estinzione del mutuo a tasso variabile

Partiamo parlando di una prima soluzione, per chi ne ha possibilità e convenienza, ossia quella dell’estinzione. Qua vi porto un esempio personale. Un mio cliente imprenditore, si è fatto avanti per valutare l’allocazione della propria liquidità. Si tratta di una persona con un profilo piuttosto conservativo, visto che a livello aziendale ha già abbastanza rischi e incertezze e quindi cercava un investimento che potesse annullargli quasi totalmente la volatilità. In una situazione in cui abbiamo un mutuo a tasso variabile, che ci costa tanto quanto potremmo ottenere con un investimento alternativo, non ha senso esporci a costi, maggiori imposte, maggiore incertezza, e possiamo impiegare la stessa liquidità nell’estinzione del mutuo. Questa liquidità verrà remunerata appunto dal mancato costo sugli interessi del nostro mutuo. Io risparmiatore, perdo la mia liquidità, che da una parte sarebbe potuta essere remunerata in un investimento, ma dall’altra parte non ho costi relativi al mio mutuo.

Però, da un punto di vista prettamente pragmatico, questa potrebbe non essere la soluzione migliore. Anzi quasi sicuramente non lo è. Il mutuo ipotecario è uno dei “migliori debiti” in circolazione, perché dà la possibilità di ottenere debito, leva finanziaria, al minimo costo. E quindi con un buon orizzonte temporale, il nostro debito buono, può aiutarci a crescere il patrimonio. Concludendo, in questo caso, per tantissime persone potrebbe essere piuttosto conveniente creare un portafoglio finanziario, che ci permetta di pagare il nostro debito. Per fare un esempio, un portafoglio multi-asset, con obbligazioni, azioni da dividendo e non, e altre tipologie di asset, può molto probabilmente garantirci il pagamento del mutuo, e allo stesso tempo, intaccare meno capitale di quanto necessario nel caso di un pagamento anticipato.

Rinegoziazione del mutuo

Una seconda soluzione potrebbe essere quello di entrare in trattativa con la propria banca per una rinegoziazione. Da questo punto di vista, si può pensare di rinegoziare il proprio mutuo su vari fronti:

In primis si può cercare di rinegoziare la rata, allungando il mutuo. Questa è una soluzione, se il mutuo attuale ha subito un incremento di rata importante che ha rivoluzionato il budget familiare mensile, rendendo la rata insostenibile.

In secondo luogo si può pensare a un passaggio a un variabile con cap o a un fisso. Da questo punto di vista, dipende anche dalle condizioni iniziali del mutuo. Infatti, alcune volte, da contratto si ha la possibilità di effettuare uno switch a tasso prestabilito. Se questo non fosse il caso, alcune banche potrebbero essere disposte a rinegoziare il mutuo, per cui sarebbero da valutare le nuove condizioni per prendere una decisione consapevole.

A tal proposito, in una terza possibilità, viene in nostro soccorso la Legge di bilancio 2023 che ha previsto la possibilità di rinegoziare il mutuo con la propria banca e passare dal tasso variabile al tasso fisso senza costi aggiuntivi per chi ha un mutuo da meno di 200.000 euro, un ISEE al di sotto di 35.000 euro e non è mai stato in ritardo con i pagamenti. Questo viene fatto utilizzando lo spread originale nel mutuo a tasso variabile sommato al minore tra tasso EURIRS a 10 anni ed EURIRS della durata residua del mutuo. Ipotizzando 100 punti base di spread, avremmo tassi al più al 3.9%, mentre registro, o minori per scadenze a più lungo periodo.

Passare a un tasso fisso oggi però, vorrebbe dire, garantirsi tassi storicamente elevati per l’ultimo decennio, da oggi, fino al termine del mutuo, quindi potrebbe essere una soluzione solamente temporanea. Se nel 2024 dovessero tornare i tassi al ribasso, noi avremmo rinegoziato il nostro mutuo nel peggior momento possibile, con danni enormi in caso di mutui a lunga scadenza. Cosa fare quindi? Nulla vieta, nei prossimi anni, di lavorare su una delle soluzioni proposte in questo video, quindi ripagare totalmente il mutuo, provare a rinegoziare con nuove condizioni fisse o variabili, o rivolgersi a una nuova banca per un miglioramento delle condizioni.

Surroga del mutuo

Una terza opzione infatti, che potrebbe essere ancora più conveniente della rinegoziazione o la rinegoziazione obbligatoria, è quello della surroga, questa pratica consiste nella sostituzione del tuo attuale mutuo con uno nuovo presso un altro istituto finanziario. Questo ti permetterà di beneficiare di condizioni più favorevoli e di poter quindi poter pagare una rata più bassa.

In ogni caso, tieni sempre presente anche le spese che alcune di queste procedure possono comportare e quindi analizza sempre il costo finale di ognuna di queste soluzioni con una valutazione del costo – opportunità del denaro che dovremo impiegare o potremo risparmiare in diversi momenti della vita del nostro mutuo.

Se sei in difficoltà sul da farsi puoi sempre rivolgerti a un professionista indipendente che potrebbe incontrare il modo più efficiente per abbassare il costo della tua rata. In tal caso trovi un link qui sotto per prenotare una chiamata di consulenza generica con me.

Ti consiglio anche di leggere questo articolo in cui parlo di 10 modi per risparmiare oltre 100€ al mese e quest’altro articolo dove parlo della scelta tra mutuo e affito.