Come investire 1.000.000€ + Portafoglio

Un capitale da investire di 1.000.000 € è un’opportunità molto interessante per raggiungere i propri obiettivi. Ecco una guida completa su come investire un patrimonio di 1 milione di euro attraverso la pianificazione di un portafoglio efficiente, bilanciato e ben diversificato.

Per qualsiasi dubbio o domanda, non esitare a contattarmi. Sono Davide Ravera, consulente finanziario indipendente, e posso aiutarti a pianificare i tuoi investimenti per costruire insieme il tuo portafoglio. La prima call è gratuita: ti aspetto!

Investire 1 milione di euro: come fare?

Avere a disposizione un capitale di un milione di euro è un’importante opportunità, ma una gestione poco oculata può portare a commettere degli errori che costerebbero caro.

Quando si ha la possibilità di usufruire di una cifra di 1 milione di euro, bisogna avere bene in mente che detenerla passivamente su un conto corrente o conto deposito non è sicuramente la migliore delle scelte. I costi di detenzione e l’inflazione hanno un ruolo di fondamentale importanza nell’evoluzione del valore reale dei nostri soldi.

Potrebbe essere produttivo concentrarsi su logiche di rendita, che possano portare allo sviluppo di un piano di decumulo. Come puro scopo esemplificativo, un milione, potrebbe portarci a costruire una rendita mensile netta di 3000 euro da indicizzare con l’inflazione. Questa potrebbe essere superiore o inferiore, a seconda dei rischi a cui vogliamo esporci o della durata attesa della rendita.

Diventa quindi importante decidere di investire la somma, creando un portafoglio di investimento che tenga in considerazione di alcuni fattori chiave, quali ad esempio:

- Orizzonte temporale di riferimento: più anni si hanno a disposizione e più si possono prendere dei rischi;

- Tolleranza (propensione) al rischio dell’investitore: ognuno di noi potrebbe avere una reazione dovuta a perdite sul mercato;

- Obiettivi personali e familiari;

- Situazione patrimoniale a 360 gradi.

Risulta intuitivo capire che in questo caso esaminare la situazione patrimoniale gioca un ruolo di rilevante importanza anche da un punto di vista successorio. Infatti, sappiamo che gli eredi diretti hanno una franchigia in fase di successione di 1 milione. All’interno di questo computo rientrano ad esempio anche gli asset immobiliari, ed è quindi necessario valutare l’efficienza successoria del capitale man mano che si invecchia.

Grazie a tutti questi aspetti, si può arrivare a definire qual è il profilo di rischio del soggetto e conoscere altre limitazioni importanti in fase di costruzione di un portafoglio finanziario. Si potrebbe quindi procedere con la creazione di un portafoglio ben diversificato, che miri a massimizzare i guadagni coerentemente con il profilo di rischio del soggetto. A tal proposito, è importante ricordare che la diversificazione avviene quando si è in possesso di titoli con caratteristiche diverse.

Se i titoli sono tra loro molto correlati, l’effetto diversificazione si annulla, in quanto i titoli si muoveranno nella stessa direzione. È particolarmente importante la correlazione in momenti di shock.

Grazie alla somma che si ha a disposizione, ci si potrebbe concentrare in misura maggiore sull’investimento, invece che sul risparmio. Un confronto relativamente significativo è l’interesse atteso dal nostro patrimonio, rispetto al nostro risparmio. Anche se questo dipende senz’altro dal profilo di rischio dell’investitore, l’investitore che ha da parte un milione avrà spesso un rendimento atteso superiore rispetto al proprio risparmio. Questo a indicare quanto il focus sull’investimento a questo punto sia importante.

È comunque essenziale investire con un criterio preciso, ottimizzando l’allocazione del portafoglio. Per questo motivo, diventa utile affidarsi a un professionista per la pianificazione delle proprie finanze.

Se non sai come investire un milione di euro, potrebbero esserti utili alcuni piccoli suggerimenti.

Come investire 1.000.000€: guida completa in 4 step

Come indicato in precedenza, investire un patrimonio di 1.000.000 € richiede un’analisi attenta e una comprensione approfondita delle proprie scelte, mantenendo un’asset allocation ed una strategia di investimento sempre in linea con i propri obiettivi finanziari e con il proprio orizzonte temporale.

1. Chiarisci i tuoi obiettivi finanziari

Affrontare l’investimento di 1.000.000 euro richiede una chiara comprensione degli obiettivi finanziari che si intendono raggiungere. A breve termine, potresti puntare a mettere da parte un fondo di emergenza per affrontare imprevisti, come spese mediche o riparazioni urgenti. Nel medio termine, l’acquisto di una casa o l’istruzione dei tuoi figli potrebbero essere priorità. A lungo termine, la pianificazione della pensione potrebbe guidare le tue decisioni finanziarie. Articolare e comprendere questi obiettivi è il primo passo cruciale per una strategia d’investimento efficace.

2. Definisci la tua strategia di investimento

Una volta chiari gli obiettivi, è essenziale definire una strategia d’investimento adatta al proprio profilo e alle proprie mete finanziarie. Le strategie attive, semi-passive e passive offrono diversi approcci. La strategia attiva coinvolge decisioni frequenti di acquisto e vendita per sfruttare le fluttuazioni di mercato. La strategia semi-passiva potrebbe coinvolgere una gestione più moderata, mentre la strategia passiva potrebbe concentrarsi su investimenti a lungo termine, come gli ETF, senza frequenti regolazioni. Inoltre, comprendere il proprio profilo di rischio è fondamentale per adottare una strategia in linea con la propria tolleranza alle fluttuazioni del mercato.

3. Diversifica asset allocation e strumenti finanziari

La diversificazione dell’allocazione degli asset è un pilastro fondamentale di una strategia d’investimento prudente. Distribuire i fondi tra azioni, obbligazioni, materie prime e altri strumenti finanziari può contribuire a mitigare i rischi associati a movimenti drastici di mercato. Un portafoglio ben diversificato può offrire una maggiore stabilità nel tempo, consentendo di beneficiare delle opportunità di crescita in diverse classi di asset. Una ponderata e consapevole diversificazione contribuirà a costruire un portafoglio resilientemente equilibrato nel lungo periodo.

Affrontato questo aspetto, è fondamentale sottolineare che destinare l’intero ammontare dei propri risparmi a un’unica opzione, anche se generalmente poco rischiosa, potrebbe rivelarsi una decisione poco prudente, poiché priva di diversificazione. In maniera paradossale, persino la scelta di un singolo ETF azionario globale, come ad esempio il VWCE, potrebbe non garantire una sufficiente diversificazione: nonostante detenga circa 3650 azioni, le prime 100 per capitalizzazione rappresentano circa il 45% del portafoglio, evidenziando un marcato accentramento sul mercato americano e nel settore tecnologico.

È pertanto essenziale acquisire una comprensione approfondita sulle principali classi di asset (azioni, obbligazioni, materie prime, immobiliare) e sui principali strumenti finanziari efficienti, inclusi gli ETF, prima di effettuare una scelta consapevole su come investire saggiamente i propri risparmi. La conoscenza dettagliata di tali elementi permette di adottare una strategia più oculata, assicurando una diversificazione efficace e contribuendo a mitigare i rischi associati a una concentrazione eccessiva su specifici mercati o settori.

4. Ribilancia periodicamente il tuo portafoglio

Mantenere la salute finanziaria del tuo portafoglio richiede non solo una pianificazione iniziale attenta ma anche una periodica riconsiderazione e riassestamento. La riallocazione periodica degli investimenti è un passo cruciale per garantire che il tuo portafoglio mantenga l’equilibrio desiderato nel corso del tempo. Le variazioni di mercato possono infatti influenzare il rendimento delle diverse asset class, alterando la composizione iniziale del tuo portafoglio. La riallocazione periodica ti consente di riportare gli investimenti alle percentuali desiderate, riducendo così i rischi derivanti da eventuali sbilanciamenti.

Questo processo non solo contribuisce a preservare la diversificazione del portafoglio, ma offre anche l’opportunità di adattarsi a cambiamenti nei tuoi obiettivi finanziari o nella tua situazione personale. Un approccio disciplinato alla riallocazione periodica assicura che il tuo portafoglio rimanga in sintonia con le tue mete finanziarie nel lungo termine, adattandosi dinamicamente alle mutevoli condizioni del mercato.

Portafoglio da 1.000.000€ a basso rischio

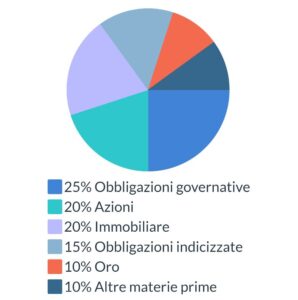

Facciamo ora una simulazione, puramente di esempio, su come investire 1 milione euro con l’obiettivo di accrescere il proprio capitale sul lungo periodo con un basso rischio. Ecco una possibile allocazione del portafoglio da 1.000.000€:

-

25% obbligazioni governative: Risulta importante diversificare in virtù della scadenza di questi strumenti e a tal proposito si ricorda che le obbligazioni a breve possono offrire dei rendimenti meno elevati rispetto a quelle a lungo termine.

-

20% azionario: €200.000 investiti in azioni tramite ETF e strumenti diversificati rendono il nostro portafoglio relativamente più volatile sul breve periodo, ma può portare a una crescita significativa dei rendimenti. Vista una scarsa propensione al rischio, la volatilità assunta con l’apertura di queste posizioni viene compensata dalla presenza di altri strumenti.

20% immobiliare: L’acquisto di un immobile da cui poter generare una rendita richiede delle importanti valutazioni. Difatti, si deve considerare che esso deve avere un buon equilibrio tra il prezzo d’acquisto e il potenziale valore dei ritorni che da questo si possono ottenere. Un buon rendimento potrebbe essere considerato tra il 5 e il 10% annuale del prezzo d’acquisto. Inoltre, diventa importante valutare che qualora si voglia vendere l’immobile, esso potrà rivalutarsi nel corso del tempo, grazie a una serie di fattori quali la posizione in cui esso si trova o l’efficientamento energetico dell’immobile.

15% obbligazioni indicizzate: €15.000 in obbligazioni indicizzate che offrono un rendimento reale, mantenendo il nostro potere di acquisto invariato anche in caso di elevata inflazione.

10% oro: €100.000 investiti in oro potrebbero rappresentare una buona opportunità durante i momenti di incertezza. Questo non offre la possibilità di essere remunerati tramite dividendi (come alcune azioni) o interessi come le obbligazioni. Rappresenta uno strumento per ridurre la volatilità di portafoglio.

10% altre materie prime: €100.000 investiti in altre materie prime per proteggersi da eventi inattesi che possano portare il prezzo di materie prime come il petrolio ad aumentare.

Portafoglio da 1.000.000€ a rischio medio

Nonostante la cifra molto importante, è possibile anche che si voglia assumere leggermente più rischio in modo da aumentare i rendimenti del proprio portafoglio, ecco una simulazione portafoglio da 1.000.000 euro a rischio medio:

40%azionario: si potrebbe, in questo caso, diversificare il nostro investimento considerando l’opportunità di selezionare alcuni strumenti finanziari che aumentino la volatilità del nostro portafoglio

€260.000 investiti in ETF ad accumulazione, in cui tutti i dividendi distribuiti dalle partecipazioni sottostanti vengono reinvestiti, facendo aumentare il valore dell’ETF, non incrementando i costi.

€80.000 investiti in azioni singole rappresentano un’opportunità che potrebbe aumentare il valore del nostro capitale nel medio-lungo termine. Tuttavia, dobbiamo tenere in considerazione che aumenterebbe la nostra esposizione al rischio.

€60.000 investiti in mercati emergenti rende questo tipo di investimento poco costoso. Al momento sono presenti ben 23 ETF, che offrono la possibilità di replicare 3 indici, quindi è possibile selezionare quello che si ritiene faccia più al caso nostro. I mercati emergenti tendono ad essere più volatili di quelli occidentali nel breve periodo.

- 28% obbligazioni governative: €280.000 in obbligazioni governative potrebbero essere una scelta oculata, poiché garantiscono un reddito fisso. Inoltre, è opportuno considerare che i tassi tendono a scendere quando l’andamento economico è negativo.

- 20% oro: €200.000 investiti in oro ci permettono di proteggerci da scenari avversi, cigni neri o crisi monetarie. Questo perché il prezzo di questo metallo prezioso tende a crescere quando gli operatori finanziari percepiscono un livello di rischio elevato.

- 10% obbligazioni indicizzate: €100.000 investiti in obbligazioni indicizzate ci permetterebbero di mantenere il potere d’acquisto nel corso degli anni.

- 2% cripto: €20.000 investiti in cripto sono un investimento fortemente speculativo, ma un’allocazione di questa magnitudine ci permette di mantenere sotto controllo il rischio.

Vuoi creare il tuo Portafoglio da 1 Milione?

Contattami per una consulenza finanziaria dedicata alla creazione del tuo portafoglio.

Portafoglio da 1.000.000€ aggressivo

Facciamo ora invece una simulazione di esempio, su come investire 1 milione di euro con l’obiettivo di accrescere il proprio capitale sul lungo periodo con un profilo aggressivo. Ecco una possibile allocazione del portafoglio da 1.000.000€

- 80% azionario: €800.000 investiti sul mercato azionario. Questa volta, a differenza dei tre portafogli descritti in precedenza, sarebbe opportuno investire sia in azioni singole che in ETF, considerando sempre che una buona diversificazione può massimizzare il rendimento, minimizzando i rischi.

- 10% obbligazioni: €100.000 in obbligazioni, che si potrebbero diversificare. Si potrebbe ad esempio pensare di acquistare obbligazioni indicizzate all’inflazione o governative. Sarebbe, inoltre, opportuno ponderare bene i pesi di queste a seconda della scadenza (breve o lungo termine) per evitare di essere esposti ad un orizzonte temporale di breve.

- 6% oro: €60.000 in oro. Percentuale ridotta rispetto agli altri portafogli, per dare maggiore spazio ad asset che garantiscano la crescita del portafoglio.

- 2% cripto: €20.000 investiti in cripto rappresentano una parte del nostro portafoglio che va ad incrementare la “parte rischiosa”

- 2% beni di lusso: €20.000 investiti in beni di lusso da collezione, quali ad esempio borse ed orologi. Questi oggetti possono essere considerati beni rifugio e strumenti utili per diversificare il portafoglio con asset non finanziari.

Investire 1.000.000€: quanto si guadagna?

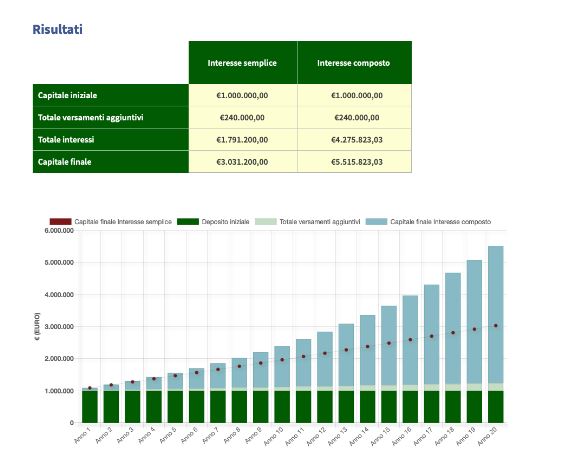

Quale rendimento potremo attenderci da un portafoglio da 1 milione euro bilanciato e ben diversificato? Entriamo ora nel dettaglio con dei dati numerici del portafoglio a basso rischio visto in precedenza. Con un rendimento atteso di circa il 5% medio annuo su 1.000.000€ di capitale investito, è ragionevole attendersi un raddoppio del capitale nell’arco di un decennio, arrivando a superare i 2.000.000€ dopo 15 anni e ad oltrepassare i 2.500.000€ in 20 anni.

Si tratta di una somma importante che permetterà all’investitore di raggiungere i propri obiettivi finanziari e di assicurarsi un futuro sereno, proteggendosi dall’inflazione e accrescendo notevolmente il proprio capitale grazie all’effetto dell’interesse composto. Questo tipo di pensiero si basa sull’assunzione che il soggetto non abbia bisogno di ricorrere al denaro investito nel portafoglio; in caso contrario, la composizione di quest’ultimo potrebbe subire delle modifiche legate alle esigenze del soggetto.

Inoltre, ipotizzando una capacità di risparmio di 1.000€ al mese, è possibile contribuire periodicamente all’investimento iniziale aggiungendo i propri risparmi mensili ai 1.000.000€ già investiti. In questo modo è possibile massimizzare i rendimenti fino a superare i 2.500.000€ nell’arco temporale di 20 anni. Ecco una simulazione grafica di questi rendimenti:

Prendiamo ora invece in considerazione il portafoglio aggressivo con dei dati numerici a supporto. Con un rendimento atteso di circa l’8% medio annuo su 1.000.000€ di capitale investito, è ragionevole attendersi un raddoppio del capitale nell’arco di otto anni, arrivando a superare i 2.000.000€ dopo 8 anni e ad oltrepassare i 3.000.000€ in 13 anni.

Si tratta di una somma ancora più importante rispetto a quella vista in precedenza, che permetterà all’investitore di raggiungere i propri obiettivi finanziari e di assicurarsi un futuro sereno, proteggendosi dall’inflazione e accrescendo maggiormente il proprio capitale grazie all’effetto dell’interesse composto.

Inoltre, ipotizzando una capacità di risparmio di 1.000€ al mese, è possibile contribuire periodicamente all’investimento iniziale aggiungendo i propri risparmi mensili ai 1.000.000€ già investiti. In questo modo è possibile massimizzare i rendimenti fino a superare i 5.500.000€ nell’arco temporale di 20 anni.

Si può notare una grande differenza con il primo caso. Il montante, in questo caso, è più che quintuplicato. Ciò è dovuto alle scelte di investimento e ai pesi che diamo all’interno del nostro portafoglio ai vari asset. Anche in questo secondo caso sussiste l’ipotesi di non necessitare dell’importo investito per molto tempo.

Ecco una simulazione grafica di questi rendimenti:

Come vediamo da questi due grafici, la crescita dell’investimento è esponenziale nel tempo, in quanto il patrimonio iniziale di 1.000.000€ ed i versamenti aggiuntivi di 240.000€ accrescono progressivamente fino ad arrivare ad un capitale totale di oltre 2.500.000€ nel caso conservativo e oltre 5.500.000€ nel caso aggressivo. Questo piano di accumulo è particolarmente adatto agli investitori che hanno obiettivi finanziari di lungo periodo, come assicurarsi un cospicuo capitale in età avanzata, anticipare l’età del pensionamento o integrare la propria pensione.

Attenzione quindi alla pianificazione: in questo esempio, infatti, si presuppone che i soldi investiti non servano all’investitore per un periodo di tempo molto lungo, addirittura due decenni. Cosa fare invece se si pianifica di utilizzare parte del capitale iniziale di 1.000.000€ entro qualche anno dall’investimento, ad esempio per aprire un mutuo, comprare la casa, investire nell’istruzione dei propri figli o aprire un’attività imprenditoriale?

Ebbene, in tutti questi casi, la strategia d’investimento e l’asset allocation sarebbe completamente diversa, in quanto un 70% di azionario risulterebbe troppo aggressivo e troppo volatile per investimenti di brevi periodi, ovvero per tutti quegli investimenti che richiedano di essere svincolati nell’arco di 1-5 anni. La strategia stessa dell’investimento sarebbe completamente diversa, in quanto gli obiettivi di vita e l’arco temporale di ogni investitore influenzano significativamente la scelta dell’asset allocation e dei singoli strumenti finanziari che si inseriscono in portafoglio, qualsiasi sia la cifra da investire.

Dove investire 1 Milione di Euro?

Per decidere con consapevolezza dove investire 1.000.000 euro, è fondamentale pianificare con attenzione come diversificare il capitale suddividendolo in percentuali da allocare in azioni, obbligazioni, materie prime, immobiliare o altri investimenti che si ritengono congrui alla propria strategia di investimento, al proprio orizzonte temporale e, soprattutto, ai propri obiettivi finanziari di breve, medio e lungo termine.

Approfondiamo ora nel dettaglio le diverse asset class in cui è possibile investire un capitale di 1 milione di euro.

Investire 1.000.000€ in azioni può essere un’opzione interessante per chi è disposto ad assumersi un certo grado di rischio e un di volatilità in un’ottica di un rendimento generalmente più elevato sul lungo termine. Tuttavia, è importante sottolineare che investire tutto il proprio capitale in un’unica asset class, come le azioni, risulterebbe una scelta poco diversificata e, dunque, ci espone a una maggiore volatilità.

La diversificazione è fondamentale per poter ridurre i rischi di breve periodo del tuo portafoglio. Per questo, potresti considerare di allocare solo una parte dei tuoi 1.000.000€ in azioni, ad esempio il 60-70% se hai un orizzonte temporale superiore ai 10 anni, e il resto in altre asset class meno volatili per proteggere i tuoi investimenti da cali improvvisi.

Le obbligazioni sono spesso considerate un’alternativa meno volatile rispetto alle azioni, pur presentando altri rischi come il rischio di default dell’emittente, il rischio della variazione dei tassi d’interesse e il rischio cambio della valuta, in caso di obbligazioni straniere. Inoltre, pur presentando meno rischi sul breve periodo, subentrano rischi di lungo periodo. Investire in obbligazione garantisce rendimenti inferiori e potrebbero non garantirti di accumulare il capitale necessario al raggiungimento dei tuoi obiettivi. Se decidi di investire parte dei tuoi 1.000.000€ in obbligazioni, puoi attenderti un rendimento regolare derivante dalle cedole obbligazionarie. Tuttavia, come nel caso delle azioni, è fondamentale diversificare il tuo portafoglio per abbassare ulteriormente il grado di rischio.

Puoi considerare l’acquisto di obbligazioni di diversi emittenti, come diversi Paesi e aziende, e obbligazioni a diversa scadenza per equilibrare il tuo portafoglio. Le obbligazioni a breve termine sono infatti meno sensibili alle fluttuazioni dei tassi di interesse, mentre le obbligazioni a lungo termine possono offrire rendimenti più elevati ma comportano un maggiore rischio di variazioni dei prezzi.

L’investimento in oro e altre materie prime è una strategia finanziaria che ha affascinato gli investitori per secoli. L’oro, in particolare, è considerato un rifugio sicuro in periodi di incertezza economica. Come per qualsiasi altra forma di investimento, è importante evitare di investire tutto il capitale di 1.000.000€ in un unico strumento finanziario. La diversificazione è fondamentale per la stabilità del tuo portafoglio. Una percentuale ottimale di oro e materie prime potrebbe variare tra il 5% e il 15% del tuo portafoglio totale. Questa allocazione riduce il rischio di concentrazione e consente di beneficiare delle opportunità offerte da altre asset class.

In questo caso, 1 milione di euro può essere abbastanza per investire direttamente nel settore immobiliare, ad esempio per acquistare un immobile e metterlo a rendita. E’ possibile anche esporsi indirettamente al mercato immobiliare attraverso diversi strumenti, tra cui i REITs, ovvero società quotate in borsa che operano nel settore immobiliare. La diversificazione tra tipi di immobili, geografie e altre asset class è cruciale per garantirsi un equilibrio tra efficienza e potenziale di crescita in un portafoglio da 1.000.000€.

Alternativamente, un investitore potrebbe valutare se usare parte del milione di euro come anticipo per l’acquisto di un immobile, insieme a un mutuo: questa potrebbe essere la prima casa o essere messa a reddito tramite affitti a lungo termine o affitti brevi.

Gli ETF (Exchange Traded Funds) sono un’opzione interessante per investire un capitale di 1.000.000€, poiché offrono una forma efficiente di diversificazione. Gli ETF sono fondi passivi a basso costo che investono in panieri di titoli, consentendo agli investitori di accedere a una vasta gamma di titoli tramite un unico strumento, con un costo di gestione tra i più bassi sul mercato.

Quando si investe in ETF, è possibile diversificare facilmente i propri risparmi tra azioni, obbligazioni, materie prime o altri asset finanziari, riducendo notevolmente i rischi associati ai mercati finanziari. Per costruire un portafoglio bilanciato, è dunque consigliabile investire una parte dei 1.000.000€ in ETF che coprono diversi asset e mercati.

“Investire” in cryptovalute, o meglio, speculare in cryptovalute, consiste nell’effettuare operazioni di trading che comportano il rischio di perdere tutto il proprio capitale. Se si è pienamente consapevoli dei rischi e si è propensi a procedere ad allocare parte dei propri 1.000.000€ in Bitcoin, Ethereum o Altcoin, si consiglia vivamente di limitare al minimo l’esposizione alle criptovalute a una piccolissima percentuale del portafoglio, non più del 2-3%. Il futuro delle criptomonete è incerto e quindi è necessario limitare un investimento che potrebbe portare alla perdita dell’intero capitale.

Consulenza Finanziaria per investire 1 Milione

Ogni investimento deve essere ben pianificato a seconda delle proprie esigenze personali, dei propri obiettivi di vita e del proprio orizzonte temporale. Non è possibile creare un portafoglio da 1.000.000€ generico, che possa adattarsi a tutti a prescindere dalla propria situazione finanziaria e dai propri obiettivi di breve, medio e lungo termine, in quanto ogni investitore è diverso, ha obiettivi diversi, orizzonti temporali diversi e propensione al rischio diversa.

Se hai bisogno di aiuto nella creazione dell’asset allocation del tuo portafoglio da 1.000.000€, puoi richiedere una consulenza finanziaria dedicata in cui andremo ad analizzare insieme i tuoi obiettivi e a pianificare i tuoi investimenti in base alle tue specifiche esigenze e al tuo orizzonte temporale.

Per maggiori informazioni non esitare a contattarmi. Se invece desideri prenotare la tua prima consulenza finanziaria in videochiamata con me, clicca qui sotto per prenotare la tua prima call gratuita per conoscerci meglio e pianificare la nostra collaborazione.

CHI SONO

Consulente finanziario indipendente

Piacere di conoscerti, sono Davide Ravera, consulente finanziario indipendente iscritto all’Albo OCF e al CFA Program.

Se ti stai informando su come investire 1.000.000€ o più, puoi valutare una consulenza finanziaria indipendente con me per iniziare ad investire partendo dalla creazione di un portafoglio bilanciato, fiscalmente efficiente, ben diversificato e, soprattutto, personalizzato sui tuoi obiettivi di vita. Ti aspetto!