Come investire a 60 anni

Come investire a 60 anni? Ecco una guida completa su come investire a 60 anni con piena consapevolezza degli strumenti finanziari, dei rendimenti attesi, dei costi, dei rischi e del proprio orizzonte temporale.

Per qualsiasi dubbio o domanda, contattami. Sono Davide Ravera, consulente finanziario indipendente iscritto all’Albo OCF, e posso aiutarti a costruire un tuo portafoglio efficiente e personalizzato con la massima trasparenza. La prima call è gratuita: ti aspetto!

Iniziare a investire a 60 anni

A questa tappa fondamentale della tua vita la visione del futuro è tendenzialmente chiara, così come gli obiettivi per i propri investimenti. Contrariamente a quanto si possa pensare, c’è ancora molto tempo per far fruttare il proprio capitale grazie agli investimenti. Se non hai mai investito precedentemente, è essenziale pianificare saggiamente il tuo percorso finanziario. Insieme, esploreremo le strategie che si adattano alle tue esigenze specifiche, fornendoti una chiara visione di come ottimizzare i tuoi investimenti e raggiungere i tuoi obiettivi.

A 60 anni, si può presupporre che gli investimenti siano principalmente mirati in preparazione alla pensione. L’enfasi in questo caso è sulla massimizzazione delle proprie risorse finanziarie per garantirsi una vita confortevole e la possibilità di godersi a pieno gli anni d’oro. Per raggiungere questi obiettivi, è fondamentale concentrarsi sulla definizione di una strategia robusta, progettata per adattarsi alle proprie esigenze evolutive nel tempo. I fondamenti di questa strategia potrebbero essere;

- Diversificazione intelligente: attraverso una diversificazione mirata, puoi esplorare varie opportunità di investimento e creare un portafoglio che non solo rifletta il tuo profilo di rischio, ma che sia in grado di affrontare le sfide economiche in modo dinamico.

- Pensione integrativa e ottimizzazione fiscale: la pensione è un elemento chiave in questa fase della vita. E’ molto importante valutare delle opzioni di pensione integrativa, valutando attentamente i vantaggi fiscali offerti dai fondi pensione aperti o chiusi. L’obiettivo deve essere quello di massimizzare il tuo capitale pensionistico in modo efficiente e sostenibile.

- Flussi di reddito passivi: Ti consiglio di esplorare insieme le opportunità di generare reddito passivo, un elemento importante per garantire stabilità finanziaria. Dalle proprietà immobiliari agli investimenti che distribuiscono dividendi, le soluzioni più adatte alle tue esigenze possono essere diverse.

- Personalizzazione: La tua strategia di investimento sarà completamente personalizzata in base alle tue aspirazioni di vita. Che tu stia pianificando l’istruzione dei tuoi figli o stia valutando nuove opportunità imprenditoriali, possiamo lavorare insieme per adattare la tua strategia finanziaria ai tuoi obiettivi unici.

Come investire a 60 anni: la guida definitiva

Ecco una checklist personalizzata per investire a 60 anni, con particolare attenzione alla pensione e alla gestione del portafoglio di investimenti:

- Massimizzazione dei contributi al fondo pensione: approfitta dei limiti di deducibilità elevati per massimizzare i tuoi contributi al fondo pensione, soprattutto perché puoi beneficiare delle deduzioni fiscali nel breve termine e riscattare il capitale accumulato a breve. Considera il timing del riscatto del fondo pensione, specialmente in relazione alle tue necessità di liquidità immediata e ai potenziali cambiamenti normativi.

- Calcolo del tempo mancante alla pensione: determina quanti anni ti mancano alla pensione ufficiale, considera eventuali modifiche future alla normativa pensionistica che potrebbero influenzare il tuo piano.

- Valutazione del gap pensionistico: stima il reddito mensile che riceverai dalla pensione statale e da eventuali fondi pensione privati. Confronta questo reddito previsto con il tuo ultimo stipendio per identificare il gap di reddito. Valuta se il reddito pensionistico previsto coprirà le tue esigenze e il tuo stile di vita desiderato

- Sviluppo di un piano di vita per la pensione: pianifica come vuoi trascorrere il tuo tempo durante la pensione, inclusi viaggi, hobby, e volontariato, per garantire una transizione soddisfacente e significativa dalla vita lavorativa.

- Pianificazione di prelievi di capitale variabili: implementa una strategia di prelievo variabile dal tuo portafoglio che ti permetta di goderti qualche lusso aggiuntivo nei periodi in cui i mercati finanziari performano bene. Utilizza regole basate su percentuali per determinare quanto prelevare ogni anno, adeguando i prelievi in base alla performance del mercato e alle tue esigenze personali.

- Possibilità di pensionamento anticipato: analizza se il tuo attuale patrimonio finanziario ti permette di andare in pensione prima dell’età prevista. Considera l’utilizzo di strumenti come la RITA (Rendita Integrativa Temporanea Anticipata) per colmare eventuali gap prima dell’età pensionabile, al contempo ottimizzando l’utilizzo del capitale nel fondo pensione.

- Riconsiderazione della composizione del portafoglio: valuta l’opportunità di ridurre la componente azionaria del tuo portafoglio per diminuire il rischio complessivo, soprattutto se non ti senti a tuo agio con l’idea di mantenere un’elevata esposizione alle fluttuazioni del mercato. Tuttavia, se la tua situazione finanziaria lo permette e hai una tolleranza al rischio adeguata, puoi considerare di mantenere un significativo investimento in azioni per potenziali rendimenti più elevati, anche durante la pensione.

- Pianificazione fiscale efficiente: consulta un consulente fiscale per ottimizzare la tua situazione fiscale in vista della pensione, sfruttando le opportunità di riduzione fiscale e pianificazione del reddito.

- Valutazione dell’assicurazione sanitaria: valuta l’acquisto o l’aggiornamento di una polizza assicurativa sanitaria che copra le esigenze crescenti con l’avanzare dell’età.

- Costruisci un portafoglio che sia allineato con il tuo profilo di risparmio, obiettivi e rischi personali: crea un mix diversificato di investimenti che rispecchi i tuoi obiettivi, la tua tolleranza al rischio e il tuo orizzonte temporale. Rivedi e adatta il tuo portafoglio per concentrarti sulla generazione di reddito e sulla preservazione del capitale, mantenendo comunque la massima efficienza fiscale. Valuta l’inserimento di investimenti con minor rischio e maggiore stabilità come obbligazioni, fondi a reddito fisso, e REITs.

- Chiedi una consulenza per ottimizzare il tuo piano: consulta un professionista finanziario per valutare il tuo piano di investimento e apportare eventuali ottimizzazioni o correzioni necessarie. Puoi anche richiedere una consulenza previdenziale, per una pianificazione corretta del tuo piano per la pensione.

- Movimenta il portafoglio al cambiare dei tuoi obiettivi personali: rivedi annualmente il tuo piano di investimento e la tua strategia pensionistica per adattarti a cambiamenti nei mercati finanziari, nella legislazione e nelle tue condizioni personali.

Vuoi creare il tuo Portafoglio?

Contattami per una consulenza finanziaria, ti aiuterò a creare il tuo portafoglio personalizzato con la massima efficienza, trasparenza e professionalità.

Esempi di portafoglio per investire a 60 anni

Facciamo ora degli esempi di portafogli per investire a 60 anni. Premessa doverosa: questi sono appunto solo degli esempi di situazioni tipiche in questa fascia d’età, ma non sono in alcun modo personalizzati sulla base delle tue esigenze specifiche e dei tuoi personalissimi obiettivi di vita. Per cui, è altamente improbabile che questi portafogli facciano esattamente al caso tuo. Non commettere l’errore di copiare un portafoglio trovato online, né sulla base della tua età né sulla base del tuo patrimonio da investire.

Chiarito questo punto, ecco quindi 2 esempi di portafoglio per investire a 60 anni.

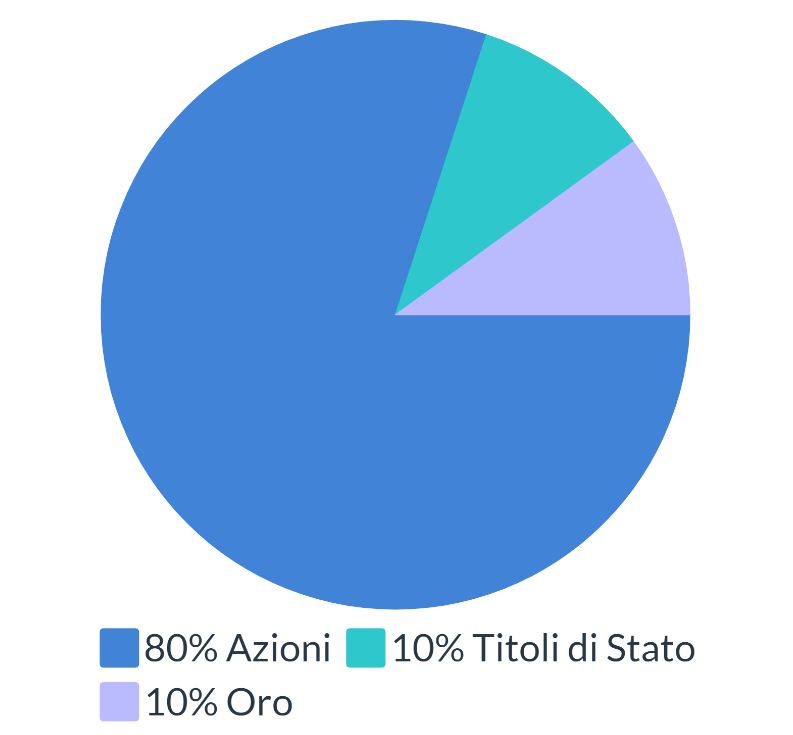

1. Portafoglio aggressivo a 60 anni

Anche a 60 anni si potrebbe voler crescere il portafoglio e quindi avere un portafoglio aggressivo. Un esempio di portafoglio aggressivo a 60 anni potrebbe essere composto all’80% in azioni, con questa parte suddivisa tra ETF azionari dei Paesi Sviluppati ed ETF azionari dei Paesi Emergenti. Per chi è più esperto, si potrebbe valutare anche una ridotta percentuale del portafoglio azionario in stock picking, ovvero nella compravendita di singoli titoli azionari con una gestione decisamente più attiva rispetto al rendimento semi-passivo degli ETF.

La rimanente parte del portafoglio potrebbe essere divisa equamente fra oro e Titoli di Stato. I Titoli di Stato forniscono reddito e protezione, mentre l’oro offre protezioni da scenari avversi e inattesi.

Data la componente preponderante azionaria, i rischi di questo tipo di portafoglio sono elevati. Chi segue questa strategia deve quindi essere disposto a sopportare gli inevitabili periodi di crolli del mercato, con oscillazioni del portafoglio anche del -40%. Chiariti questi rischi intrinseci del settore azionario, il rendimento per un portafoglio composto principalmente da azioni, in un arco temporale di 20 anni, può essere maggiore rispetto ad altre asset class, massimizzando così i rendimenti del proprio investimento.

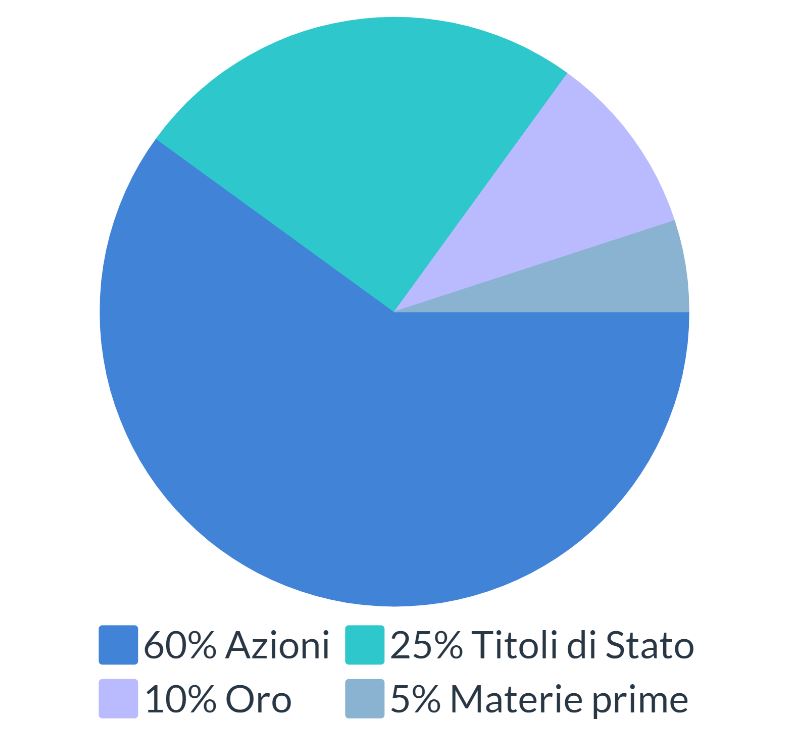

2. Portafoglio per rendita a 60 anni

A 60 anni, a seconda della propria situazione personale, si puo voler avere una rendita. Un portafoglio meno volatile mette meno a rischio il capitale, anche se a lungo termine potrebbe comunque convenire avere piu azioni. Questa tipologia di portafoglio permette di avere un approccio quindi più difensivo, ma allo stesso tempo di godere dei rendimenti generati dai rally di mercato.

- 60% azionario: oltre a ETF pesati per capitalizzazione di mercato si può valutare l’inclusione di ETF con minore volatilità, che possono garantire un profilo rischio/rendimento migliore

- 25% Titoli di Stato: governative o con scadenze varie, valutare bond ladder per mantenere liquidità all’interno del portafoglio e rivalutare continuamente cosa fare con il denaro alle scadenze

- 10% oro: per protezione da eventi inattesi e negativi all’economia

- 5% materie prime: per protezione dall’inflazione

Ricorda sempre che la percentuale di ogni asset class è da stabilire a seconda delle tue personalissime esigenze. Se hai appena iniziato a risparmiare e il tuo capitale è ancora limitato, non ha senso investire sul lungo termine se hai necessità di utilizzare il tuo capitale a breve termine. Ancora una volta, questi esempi di portafoglio sono puramente indicativi e non rappresentano in alcun modo dei consigli di investimento, in quanto privi di qualsiasi personalizzazione sugli obiettivi dell’investitore.

Per creare un portafoglio personalizzato sui tuoi obiettivi non esitare a contattarmi. Sono disponibile per una prima chiamata conoscitiva gratuita per conoscerci meglio e per avviare insieme un eventuale percorso di consulenza.

CONSULENZA

Consulenza finanziaria a 60 anni

Piacere di conoscerti, sono Davide Ravera, consulente finanziario indipendente iscritto all’Albo OCF e CFA Charterholder.

Se ti stai informando su come investire a 60 anni, puoi valutare una consulenza finanziaria indipendente con me per iniziare ad investire partendo dalla creazione di un portafoglio bilanciato, efficiente, ben diversificato e, soprattutto, personalizzato sui tuoi obiettivi di vita a breve, medio e lungo termine.