Come investire a 20 anni

Come investire a 20 anni? Ecco tutto ciò che devi sapere prima di iniziare ad investire nei tuoi 20 anni, come approcciarti al mondo degli investimenti e come creare un portafoglio personalizzato raggiungere i tuoi obiettivi di vita a breve, medio e lungo termine.

Per qualsiasi dubbio o domanda, contattami. Sono Davide Ravera, consulente finanziario indipendente, e posso aiutarti a pianificare i tuoi primi investimenti e a costruire insieme il tuo portafoglio con la massima trasparenza. La prima call è gratuita: ti aspetto!

Iniziare a investire a 20 anni

A 20 anni, potresti pensare di avere tutto il tempo del mondo per iniziare a investire, ritardando così di molti anni il tuo primo approccio al mondo degli investimenti. Ma in realtà, iniziare presto può darti un enorme vantaggio grazie all’effetto dell’interesse composto. Iniziare ad investire a 20 anni è quindi il modo migliore per pianificare le proprie finanze al fine di raggiungere efficacemente i propri obiettivi finanziari di breve, medio e lungo termine. Ogni euro che investi, ha infatti la capacità di crescere esponenzialmente nel tempo, rendendo i tuoi 20 anni l’età ideale per iniziare.

Dunque, partiamo dalle basi: per poter iniziare ad investire a 20 anni è indispensabile conoscere quali sono le 4 principali asset class: azioni, obbligazioni, materie prime e investimenti immobiliari:

- Azioni: rappresentano una quota di proprietà in una società. Sono più volatili, ma storicamente offrono rendimenti più elevati sul lungo termine.

Obbligazioni: sono titoli di debito che le società o i governi emettono per ottenere prestiti. Meno rischiose delle azioni sul breve periodo, sono invece più rischiose sul lungo periodo a causa dell’incertezza riguardante i tassi di reinvestimento e dei rendimenti storicamente inferiori. - Materie prime: oro, argento, petrolio e altre materie prime possono fungere da protezione contro l’inflazione.

- Investimenti immobiliari: gli investimenti nel settore immobiliare sono utili per bilanciare, decorrelare e diversificare il proprio portafoglio.

Una volta comprese le caratteristiche fondamentali di queste asset class, è importante comprendere quali sono i rischi associati al mondo degli investimenti per avere piena consapevolezza della propria operatività in ambito finanziario. Altrettanto importante è conoscere i costi e la tassazione associati ai propri investimenti, avere aspettative realistiche sui rendimenti attesi, saper sopportare le inevitabili oscillazioni del mercato e agire in modo oculato, pianificando in anticipo i propri investimenti per massimizzare le probabilità di raggiungere i propri obiettivi finanziari. Investire non è un gioco: per cui, il primo investimento da fare a 20 anni è sicuramente quello di investire sulla propria formazione in ambito finanziario.

E se ti stai chiedendo quanti ventenni investono nei mercati finanziari? La risposta potrebbe sorprenderti: meno del 10%. Perciò, se sei qui ad informarti su come iniziare ad investire nell’arco dei tuoi 20 anni, ti faccio i miei complimenti, perché non è da tutti!

Come investire a 20 anni

Ecco una guida step by step su tutto ciò che c’è da sapere su come investire a 20 anni:

- Crea la tua fonte di reddito

Non possiamo parlare di investimenti se prima non si possiede un reddito stabile. Questo potrebbe derivare da un lavoro a tempo pieno, un lavoro part-time, attività freelance o persino un’impresa. Avere una fonte di reddito ti fornirà il capitale necessario per iniziare il tuo percorso di investimento. - Impara a fare budgeting e a risparmiare mensilmente

Fare budgeting ti aiuta a tenere traccia delle tue entrate e uscite mensili. Conoscere e controllare le tue spese ti permetterà di risparmiare una percentuale del tuo reddito che potrà poi essere investita. Ogni euro risparmiato può crescere esponenzialmente grazie agli investimenti. - Crea il tuo fondo di emergenza

Prima ancora di iniziare ad investire, metti da parte il tuo fondo di emergenza, ovvero una somma da tenere sul tuo conto corrente che potrai facilmente prelevare in caso di emergenza o di perdita del lavoro. Solitamente si consiglia una somma pari almeno a 6 mesi di spese, ma la somma ideale da tenere sul fondo di emergenza varia notevolmente da persona a persona. Questo fondo ti proteggerà da imprevisti finanziari senza dover intaccare i tuoi investimenti, per cui, non sottovalutare mai la sua importanza! - Investi sulla tua formazione finanziaria

La conoscenza è potere: leggi libri, segui corsi o più semplicemente informati gratuitamente sul web apprendendo da diverse fonti affidabili, autorevoli e prive di conflitti di interessi (occhio a non seguire i guru e i truffatori che promettono rendimenti impossibili e investimenti privi di rischio!). Comprendere i fondamentali ti aiuterà a prendere decisioni informate. Oltre ad essere consulente finanziario indipendente, sono anche un divulgatore di contenuti formativi in ambito finanziario: se se interessato/a, ti invito a seguire il mio Blog, il mio canale YouTube e la mia Newsletter. - Definisci i tuoi obiettivi di vita

Chiediti: “Cosa voglio realmente dalla vita?”. Gli obiettivi potrebbero variare dall’acquisto di una casa, alla stabilità economica per creare una famiglia, al pensionamento anticipato, ecc. Una volta definiti i tuoi obiettivi di vita, trasformali in obiettivi finanziari chiari e misurabili. Questo ti darà una direzione chiara su come e dove investire. - Crea il tuo portafoglio

Per creare un portafoglio, parti dall’asset allocation, ovvero come distribuire il tuo denaro tra varie classi di attività (azioni, obbligazioni, materie prime, REITs, liquidità, ecc.). L’asset allocation dovrebbe riflettere la tua tolleranza al rischio e i tuoi obiettivi finanziari. - Valuta in quali strumenti finanziari investire

Una volta definita la tua asset allocation ideale, puoi iniziare ad esplorare specifici ETF o altri strumenti che rispecchiano le tue preferenze. Ricerca e scegli quegli ETF che hanno spese gestionali basse e un buon track record. - Rivolgiti ad un professionista indipendente

Evita di rivolgerti ai consulenti delle banche tradizionali perché, oltre ai costi elevati, vi è un evidente conflitto di interesse tra consulente e cliente: il consulente potrà infatti consigliarti unicamente i prodotti della sua stessa banca, senza mai proporti alternative nettamente migliori che offrono altre banche o altri broker. Solamente un consulente indipendente farà sempre e solo gli interessi del proprio cliente, rendendo la collaborazione trasparente al 100%. Per approfondire questo tema, ti invito a leggere questo articolo sul perché non conviene investire in banca. - Scegli il broker attraverso il quale investire

Il broker è l’intermediario che ti permette di comprare e vendere strumenti finanziari. Piattaforme come Directa, Interactive Brokers, Degiro e Scalable Capital offrono servizi efficienti a costi competitivi. La scelta del broker può essere presa anche durante una consulenza indipendente, sulla base dei propri obiettivi di investimento. - Ribilancia periodicamente il tuo portafoglio

Il mercato cambia e così faranno i tuoi investimenti. Riequilibra il tuo portafoglio almeno una volta all’anno per assicurarti che rispecchi ancora la tua allocazione target. E, soprattutto, sii flessibile e adattabile agli inevitabili cambiamenti della vita.

Vuoi creare il tuo Portafoglio?

Contattami per una consulenza finanziaria, ti aiuterò a creare il tuo portafoglio personalizzato con la massima efficienza, trasparenza e professionalità.

Esempi di portafoglio per investire a 20 anni

Facciamo ora degli esempi di portafogli per investire a 20 anni. Premessa doverosa: questi sono appunto solo degli esempi di situazioni tipiche in questa fascia d’età, ma non sono in alcun modo personalizzati sulla base delle tue esigenze specifiche e dei tuoi personalissimi obiettivi di vita. Per cui, è altamente improbabile che questi portafogli facciano esattamente al caso tuo. Non commettere l’errore di copiare un portafoglio trovato online, né sulla base della tua età né sulla base del tuo patrimonio da investire.

Chiarito questo punto, ecco quindi 3 esempi di portafoglio per investire a 20 anni.

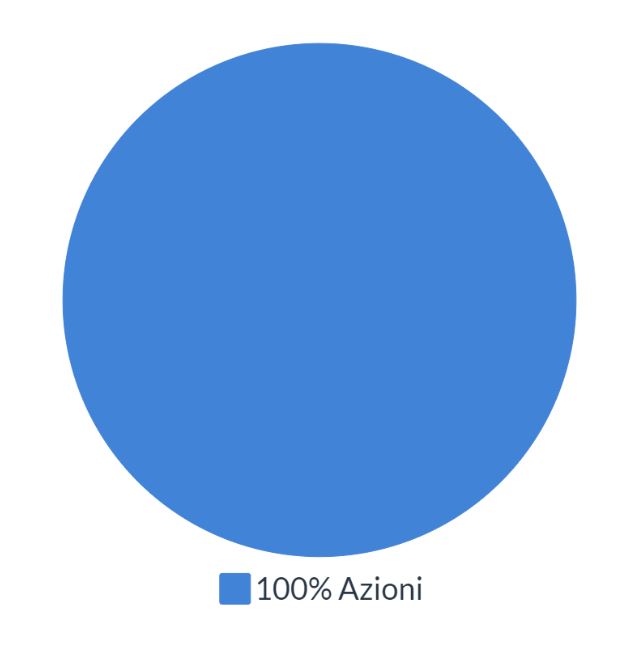

1. Portafoglio azionario a 20 anni

Un primo esempio di portafoglio azionario a 20 anni potrebbe essere composto semplicemente dal 100% in azioni, suddiviso tra ETF azionari dei Paesi Sviluppati ed ETF azionari dei Paesi Emergenti. Per chi è più esperto, si potrebbe valutare anche una ridotta percentuale del portafoglio azionario in stock picking, ovvero nella compravendita di singoli titoli azionari con una gestione decisamente più attiva rispetto al rendimento semi-passivo degli ETF.

Un portafoglio 100% azionario a 20 anni è adatto ai giovani che iniziano ad investire i primi risparmi con obiettivi di lungo e lunghissimo termine, con un orizzonte temporale anche di 20-30 anni o più. Chi investe unicamente in azioni deve infatti essere a conoscenza dei rischi di questa asset class e deve essere disposto a sopportare gli inevitabili periodi di crolli del mercato, con oscillazioni del portafoglio anche del -40%.

Chiariti questi rischi intrinseci del settore azionario, le aspettative di rendimento per un portafoglio composto unicamente da azioni, in un arco temporale di 20 anni, può dare un ritorno medio annuo anche dell’8-10%, massimizzando così i rendimenti del proprio investimento.

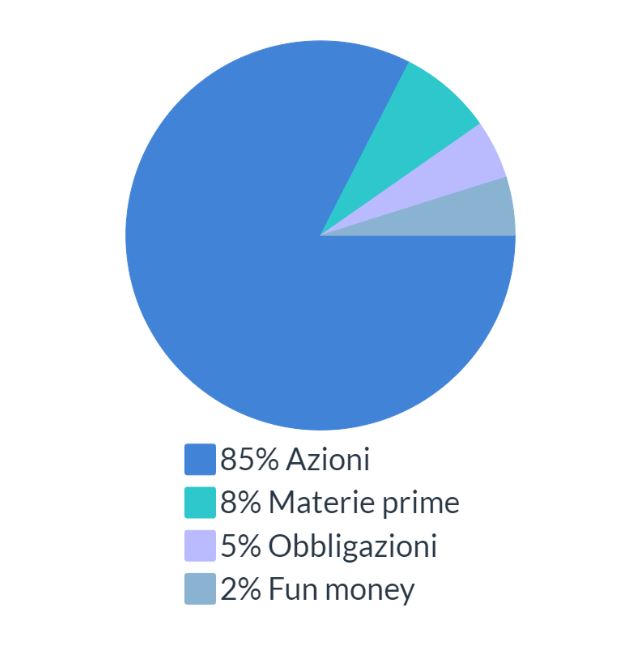

2. Portafoglio diversificato a 20 anni

Per i giovani 20enni che desiderano investire in un portafoglio ben diversificato, dunque più bilanciato e meno volatile rispetto ad un portafoglio 100% azionario, è possibile valutare una composizione di portafoglio che comprenda diverse asset class. Ecco un esempio di portafoglio diversificato a 20 anni:

- 85% Azioni: ETF azionari Paesi Sviluppati, ETF Azionari Paesi Emergenti ed eventuali azioni singole.

- 8% Materie prime: ETC in Oro e Commodities per coprirsi dall’inflazione.

- 5% Obbligazioni: ETF obbligazionari o singoli titoli obbligazionari statali o corporate.

- 2% Fun money: per chi non può rinunciare ad asset estremamente rischiosi e speculativi, come le crypto.

Questo portafoglio è, di nuovo, prevalentemente azionario, ma a differenza del portafoglio precedente contiene altri strumenti decorrelati dai mercati azionari, rendendolo meno volatile ma con un’ottima prospettiva di rendimento su orizzonti temporali lunghi, anche attorno al 7-9%, diminuendo parzialmente i rischi di drawdown.

Anche in questo caso, questo portafoglio è adatto ai ventenni con obiettivi di lungo termine, di almeno 15-20 anni, in quanto disinvestire parte del capitale investito nei mercati azionari nel breve periodo potrebbe generare delle minusvalenze.

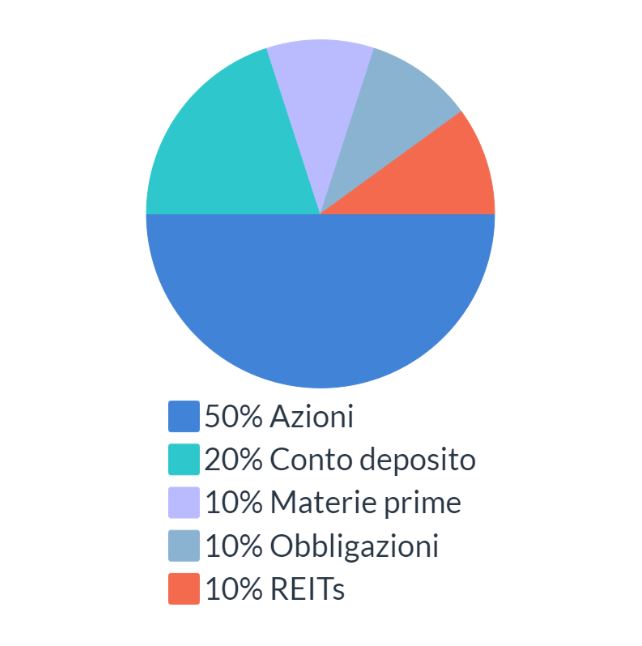

3. Portafoglio flessibile a 20 anni

Infine, ecco un ultimo esempio di portafoglio per investire a 20 anni. In questo caso, il portafoglio è più flessibile e può essere adatto sia per i giovani investitori con un profilo di rischio più conservativo che desiderano contenere la volatilità del proprio portafoglio, sia per chi non ha ancora chiari i propri obiettivi finanziari e non è sicuro di come impiegherà il proprio capitale negli anni a seguire (a 20 anni è più che normale!).

Esempi molto comuni di obiettivi finanziari a breve termine tra i ventenni sono: conquistare la propria indipendenza finanziaria per andare in affitto o trasferirsi all’estero, acquistare la prima auto, risparmiare per l’anticipo del mutuo per la prima casa di proprietà oppure aprire una propria attività imprenditoriale.

In tutti questi casi, è sempre consigliabile prevedere una parte del proprio portafoglio facilmente svincolabile, o con scadenza a breve termine. Conti deposito, ETF monetari e obbligazioni a breve/media scadenza (dai 6 mesi ai 5 anni), possono essere valide soluzioni per ottenere una remunerazione su brevi periodi di tempo. Ecco dunque un esempio di portafoglio flessibile a 20 anni (ovviamente le percentuali sono da valutare caso per caso!):

- 50% Azioni: ETF azionari dei Paesi Sviluppati ed eventuali azioni singole.

- 20% Conto deposito: conto deposito vincolato/svincolato (oppure ETF monetari).

- 10% Materie prime: ETC di oro e commodities per decorrelare il portafoglio combattendo l’inflazione.

- 10% Obbligazioni: ETF obbligazionari o obbligazioni singole per contenere la volatilità del portafoglio.

- 10% REITs: aziende operanti nel settore immobiliare, per diversificare e decorrelare il portafoglio.

Ricorda sempre che la percentuale di ogni asset class è da stabilire a seconda delle tue personalissime esigenze. Se hai appena iniziato a risparmiare e il tuo capitale è ancora limitato, non ha senso investire sul lungo termine se hai necessità di utilizzare il tuo capitale a breve termine. Ancora una volta, questi esempi di portafoglio sono puramente indicativi e non rappresentano in alcun modo dei consigli di investimento, in quanto privi di qualsiasi personalizzazione sugli obiettivi dell’investitore.

Per creare un portafoglio personalizzato sui tuoi obiettivi non esitare a contattarmi. Sono disponibile per una prima chiamata conoscitiva gratuita per conoscerci meglio e per avviare insieme un eventuale percorso di consulenza.

CONSULENZA

Consulenza finanziaria a 20 anni

Piacere di conoscerti, sono Davide Ravera, consulente finanziario indipendente iscritto all’Albo OCF e CFA Charterholder.

Se ti stai informando su come investire a 20 anni, puoi valutare una consulenza finanziaria indipendente con me per iniziare ad investire partendo dalla creazione di un portafoglio bilanciato, efficiente, ben diversificato e, soprattutto, personalizzato sui tuoi obiettivi di vita a breve, medio e lungo termine.