Dopo aver visto i principali vantaggi del fondo pensione e come funziona un fondo pensione, andiamo a vedere all’interno di questo articolo le differenze fra fondo pensione aperto e chiuso e quale ha senso scegliere in base alla propria situazione.

In seguito al crescente debito e il cambio demografico dove dalla struttura piramidale degli anni successiva al dopoguerra si è passati alla struttura a trapezio, tipica dei paesi sviluppati dove le nascite hanno subito un decremento comparate ai periodi precedenti.

Fondo pensione: meglio aperto o chiuso? Quale scegliere e perché

Il sistema pensionistico italiano si basa su un modello a ripartizione, dove i contributi versati dai lavoratori attuali finanziano le pensioni di chi è già in quiescenza. Tuttavia, il calo demografico e l’aumento dell’aspettativa di vita rendono sempre più incerto il futuro delle pensioni pubbliche gestite dall’INPS.

Per questo motivo, costruire una previdenza complementare diventa una scelta strategica per garantire una maggiore sicurezza economica durante la pensione, soprattutto per i più giovani. In questo contesto, la scelta tra un fondo pensione aperto o chiuso è fondamentale per ottimizzare il proprio piano previdenziale.

Come funziona il sistema previdenziale in Italia?

Il sistema pensionistico italiano è suddiviso in tre pilastri:

- Primo pilastro – Previdenza pubblica (obbligatoria), finanziata dai contributi versati dai lavoratori.

- Secondo pilastro – Previdenza complementare, che include i fondi pensione chiusi destinati a specifiche categorie di lavoratori.

- Terzo pilastro – Pensione integrativa, composta da strumenti come i fondi pensione aperti e i Piani Individuali Pensionistici (PIP).

Cosa sono i fondi pensione chiusi

I fondi pensioni chiusi (o negoziali) non sono altro che fondi dedicati a determinate categorie di lavoratori o, nel caso in cui ci fosse una realtà molto grande, legati ad una determinata azienda. Per questo motivo vengono definiti chiusi, in quanto l’accesso è permesso a chiunque faccia parte di un particolare accordo collettivo (riportiamo es come FOPEN per lavoratori del gruppo Enel o COMETA per i lavoratori del settore metalmeccanico).

Fondo pensione chiuso: come funziona e chi può aderire

I fondi chiusi (o negoziali) sono dunque rivolti a una ristretta cerchia di lavoratori. I fondi pensione chiusi vengono attivati tramite accordi collettivi o aziendali, possono dunque accedervi sono determinate categorie di lavoratori.

Chi aderisce a un fondo pensione negoziale può scegliere tra diverse linee di investimento, che variano in base a:

- Rischio

- Orizzonte temporale

- Tipologia di strumenti finanziari utilizzati

Le principali categorie di investimento sono:

- Garantite – Offrono un rendimento minimo garantito e un basso livello di rischio.

- Obbligazionarie (pure o miste) – Prevalgono titoli obbligazionari, con un profilo di rischio contenuto.

- Bilanciate – Combinano azioni e obbligazioni per un equilibrio tra crescita e stabilità.

- Azionarie – Investono prevalentemente in azioni, puntando su rendimenti più elevati nel lungo periodo.

Conviene investire in un fondo pensione chiuso?

I fondi pensione chiusi funzionano come strumenti di investimento collettivo: il lavoratore può destinare una parte del TFR e/o una quota del proprio stipendio a un gestore professionale, che investirà tali risorse nei mercati finanziari con l’obiettivo di ottenere una rendita futura.

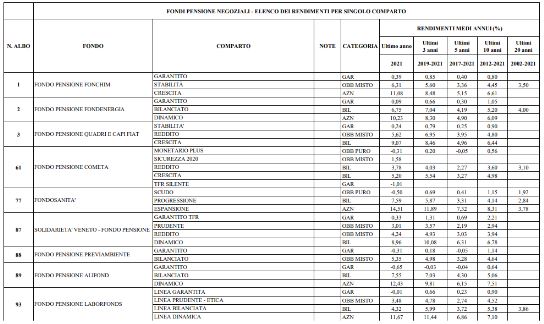

Performance dei fondi pensione chiusi

Analizzare i rendimenti storici delle varie linee di investimento è fondamentale per comprendere come le diverse strategie di allocazione possano influenzare i risultati nel tempo. Nel grafico seguente, puoi confrontare i rendimenti delle principali categorie di fondi pensione negoziali, suddivisi per orizzonte temporale.

Nel grafico si riportano una serie di fondi pensione chiusi con i rispettivi rendimenti delle diverse categorie per differenti orizzonti temporali, i quali possono dare un’idea molto utile di come le differenti allocazioni generano differenti ritorni.

Fondo pensione aperto: cos’è, come funziona e chi può aderire

Se non si possiedono i requisiti per accedere a un fondo pensione chiuso, la soluzione alternativa è il fondo pensione aperto. Questo strumento di previdenza complementare è accessibile a tutti i lavoratori, indipendentemente dalla categoria professionale.

I fondi pensione aperti possono essere sottoscritti individualmente o collettivamente (ad esempio, da dipendenti di un’azienda). Sono gestiti da banche, compagnie assicurative e società di investimento, che ne regolano le politiche di gestione finanziaria.

Come funzionano i fondi pensione aperti?

I fondi pensione aperti, come quelli chiusi, sono disciplinati da contratti ufficiali e soggetti alla vigilanza delle autorità di controllo. I lavoratori possono versare:

- Il proprio TFR maturato, come nei fondi chiusi.

- Contributi previdenziali volontari, con importi e frequenza personalizzabili.

Anche in questo caso, esistono diverse linee di investimento, che variano in base al rischio e all’orizzonte temporale, con rendimenti che possono variare dal negativo fino a quasi il 20% annuo. Rispetto ai fondi pensione chiusi, i fondi aperti tendono ad avere una gestione meno protettiva e più orientata alla crescita finanziaria.

Contribuzione nei fondi pensione aperti: dipendenti vs autonomi

Il sistema di contribuzione nei fondi pensione aperti varia in base alla tipologia di lavoratore:

Lavoratori dipendenti

- Se l’adesione è individuale, si sceglie liberamente l’ammontare e la frequenza dei versamenti, con possibilità di modificarli nel tempo.

- È possibile versare solo il TFR, oppure integrare con contributi aggiuntivi.

- Se l’adesione avviene tramite contratto collettivo o aziendale, anche il datore di lavoro è obbligato a contribuire, con una percentuale solitamente più alta rispetto a quella versata dal lavoratore.

Lavoratori autonomi e liberi professionisti

- Possono stabilire senza limiti l’importo e la periodicità dei versamenti.

- È previsto un limite di deducibilità fiscale fino a €5.164,57 annui, rendendo il fondo pensione aperto un’opzione vantaggiosa dal punto di vista fiscale.

Perché investire in un fondo pensione negoziale o aperto? Vantaggi fiscali e strategie di ottimizzazione

Aderire a un fondo pensione negoziale o a un fondo pensione aperto permette di destinare parte dei propri risparmi per integrare la pensione pubblica e garantirsi una rendita complementare. In alcuni casi, questa può essere reversibile, offrendo un supporto economico anche ai familiari.

Oltre alla funzione previdenziale, i fondi pensione offrono una certa flessibilità: gli importi accumulati possono essere utilizzati, nel rispetto di specifiche condizioni di legge, per esigenze particolari come:

- Acquisto della prima casa

- Ristrutturazione dell’abitazione principale

- Necessità sanitarie o di sostentamento

Agevolazioni fiscali per chi investe in un fondo pensione

Uno dei maggiori vantaggi dei fondi pensione riguarda la fiscalità agevolata, che permette di ridurre le imposte su diverse fasi dell’investimento:

- Deducibilità dei versamenti

- I contributi versati al fondo sono deducibili dal reddito IRPEF fino a €5.164,57 l’anno, riducendo così l’imposta dovuta.

- È possibile dedurre anche i versamenti effettuati per familiari fiscalmente a carico (mentre il TFR versato non rientra nel limite di deducibilità).

- Tassazione agevolata sui rendimenti

- I rendimenti finanziari del fondo pensione sono tassati al 20% invece del 26% applicato alla maggior parte degli strumenti di investimento.

- Tassazione ridotta sulle prestazioni finali

- La rendita pensionistica o il capitale finale sono tassati con un’aliquota tra il 15% e il 9%, a seconda degli anni di partecipazione al fondo.

- Dopo 15 anni di adesione, l’aliquota scende dello 0,30% per ogni anno successivo, fino a un minimo del 9% dopo 35 anni.

- Tuttavia, in caso di anticipazioni per esigenze specifiche (come acquisto prima casa o riscatto per licenziamento/dimissioni), può essere applicata un’aliquota superiore del 23%.

Fondo pensione chiuso vs aperto: quale conviene?

- Fondo pensione chiuso

Costi ridotti: Le commissioni sono generalmente più basse, simili a quelle di un ETF.

Contributo aggiuntivo del datore di lavoro: Con un versamento minimo, il lavoratore ottiene un contributo extra dal proprio datore di lavoro, aumentando il capitale accumulato.

- Fondo pensione aperto

Maggior flessibilità di investimento: Offre comparti più aggressivi, con un’esposizione più elevata al mercato azionario e quindi possibilità di rendimenti più alti nel lungo periodo.

Strategie di ottimizzazione: meglio un solo fondo pensione o due?

In alcuni casi, può essere conveniente aderire a due fondi pensione contemporaneamente per massimizzare i benefici:

- Fondo pensione chiuso: Per sfruttare i vantaggi dei bassi costi e del contributo del datore di lavoro.

- Fondo pensione aperto: Per integrare il proprio piano previdenziale con una strategia più aggressiva, massimizzando la deducibilità fiscale e potenziali rendimenti.

FAQ - Domande frequenti Fondi pensione aperti vs Fondi pensione chiusi

Un fondo pensione complementare è uno strumento che permette di integrare la pensione pubblica, accumulando risorse nel tempo per garantire un reddito aggiuntivo dopo il pensionamento. È fondamentale per colmare il divario tra l’ultimo stipendio e la pensione pubblica, che tende a ridursi a causa dei cambiamenti demografici e delle riforme previdenziali.

Un fondo pensione chiuso (o negoziale) è riservato ai lavoratori di determinate categorie professionali o aziende e prevede costi di gestione più bassi e contributi aggiuntivi da parte del datore di lavoro.

Un fondo pensione aperto, invece, è accessibile a tutti, indipendentemente dalla professione, ed è gestito da banche, assicurazioni o società di investimento, offrendo maggiore flessibilità nei versamenti e nella scelta delle linee di investimento.

Dipende dalla tua situazione lavorativa e dagli obiettivi di investimento:

- Se hai accesso a un fondo pensione chiuso, conviene approfittarne per i costi più bassi e il contributo aggiuntivo del datore di lavoro.

- Se preferisci una maggiore flessibilità o non hai accesso a un fondo chiuso, un fondo pensione aperto potrebbe essere la scelta migliore, specialmente se desideri una strategia di investimento più aggressiva.

Sì, se cambi lavoro puoi mantenere il fondo pensione chiuso, ma perderai il contributo del datore di lavoro. In alternativa, puoi trasferire il capitale accumulato in un altro fondo pensione, aperto o chiuso.

I fondi pensione offrono agevolazioni fiscali significative:

- I contributi versati sono deducibili fino a 5.164,57€ all’anno, riducendo l’IRPEF.

- I rendimenti del fondo sono tassati con aliquota agevolata del 20% (invece del 26% degli investimenti finanziari tradizionali).

- Al momento del pensionamento, la tassazione sui prelievi varia dal 15% al 9%, a seconda degli anni di partecipazione.

Puoi riscattare il capitale:

- Al raggiungimento della pensione, scegliendo tra una rendita vitalizia o un anticipo del capitale fino al 50%.

- Prima della pensione, in alcuni casi specifici:

- 75% per spese sanitarie gravi.

- 30% per esigenze personali dopo 8 anni di adesione.

- 100% in caso di disoccupazione prolungata o invalidità permanente.

Sì, puoi richiedere un’anticipazione fino al 75% del capitale accumulato per l’acquisto o la ristrutturazione della prima casa, sia per te che per i tuoi figli.

Investire il TFR in un fondo pensione offre vantaggi come una gestione professionale, rendimenti potenzialmente superiori e benefici fiscali. Se lasciato in azienda, il TFR si rivaluta ogni anno con un coefficiente fisso, ma in genere ha una crescita inferiore rispetto ai rendimenti storici dei fondi pensione.

Sì, è possibile trasferire il fondo pensione senza perdere i benefici fiscali, ma solo dopo due anni di adesione. Il trasferimento può essere utile per ridurre i costi di gestione o scegliere una linea di investimento più adatta ai propri obiettivi.

Sì, i fondi pensione sono regolamentati dalla COVIP (Commissione di Vigilanza sui Fondi Pensione), che ne garantisce la trasparenza e la sicurezza. Tuttavia, la sicurezza dell’investimento dipende dalla linea di investimento scelta: i comparti azionari offrono maggiori possibilità di rendimento, ma con una volatilità più alta, mentre quelli obbligazionari o garantiti sono più stabili.