Investire in obbligazioni nel 2025: guida completa e consigli pratici

Investire in obbligazioni, oltre che in azioni e in altre asset class, è importante per costruire un portafoglio bilanciato e ben diversificato. In questa pagina condividerò una guida completa su tutto ciò che c’è da sapere per poter investire nel mercato obbligazionario con piena consapevolezza.

Per maggiori informazioni su quali obbligazioni inserire nel tuo portafoglio personale, invece, puoi prenotare una consulenza finanziaria indipendente con me.

Obbligazione: cos'è?

L’obbligazione (o bond) è un titolo che conferisce all’investitore che lo compra il diritto a ricevere, alla scadenza definita nel titolo, il rimborso della somma versata e una remunerazione a titolo di interesse (chiamata cedola).

Il soggetto emittente, per il quale l’obbligazione rappresenta un debito perché utilizza la somma ricevuta per finanziarsi, può essere:

- Uno Stato (“Titoli di Stato“) o un altro ente pubblico. Un esempio tipico di Titolo di Stato italiano è il BTP

- Una banca o una società di altro genere (si parla in questo caso di corporate bond). Un esempio in questo caso è il corporate bond emesso da Eni o Enel

- Un organismo sovranazionale (si parla in questo caso di supranational bond). Un esempio di bond sovranazionale è l’European Investment Bank Bond

Tipologie di obbligazioni

Esistono diversi tipi di obbligazioni a seconda delle caratteristiche specifiche del titolo. In base al rendimento, le obbligazioni ordinarie possono essere con cedola:

- A tasso fisso, che garantisce periodicamente un ammontare di interessi stabilito a priori;

- A tasso variabile, in cui gli interessi pagati dipendono da indici finanziari (generalmente Libor, Euribor o altri tassi ufficiali), reali (tasso di inflazione) o valutari (tasso di cambio).

La differenza tra azioni e obbligazioni

Chi compra un’obbligazione di una società (in inglese bond) diventa un obbligazionista. Acquistando un’obbligazione si compra parte del debito di una società (ma anche di uno Stato, se ad esempio si acquistano titoli di Stato) rappresentato da un titolo, e ne diventa creditore. Chi compra un’azione di una società diventa un azionista (in inglese uno shareholder) e quindi un socio della società. Questo significa partecipare al capitale di rischio, e di conseguenza essere sottoposti a un’incertezza maggiore, ma anche a rendimenti più elevati.

Acquistare azioni offre molti vantaggi, ma occorre sottolineare che l’azione non garantisce né la restituzione del capitale investito né tantomeno un rendimento minimo garantito. Anche con le obbligazioni ci si assume il rischio d’impresa ma, a differenza delle azioni, non si partecipa all’attività gestionale dell’emittente (nessun diritto di voto nelle assemblee). Le obbligazioni sono dei prestiti e garantiscono il rimborso del capitale più un interesse.

Per quanto riguarda la remunerazione, le obbligazioni danno diritto a ricevere interessi per il credito concesso all’emittente tramite la liquidazione periodica di cedole. Alcune obbligazioni prevedono cedole ogni 3, 6 o 12 mesi fino alla scadenza dell’obbligazione. Altre prevedono il pagamento sia degli interessi e che del capitale a scadenza. Le obbligazioni possono essere vendute prima della scadenza sul mercato obbligazionario. Con le azioni invece l’investitore beneficia del dividendo: significa quindi che potrebbe ricevere una parte dei profitti aziendali, se l’azienda realizza e distribuisce gli utili. Oltre a questo, l’azionista può ottenere un ricavo anche dalla vendita delle proprie azioni ad altri investitori. Se sei interessato, in questo articolo spiego se ha senso investire adesso in obbligazioni con un’inflazione elevata.

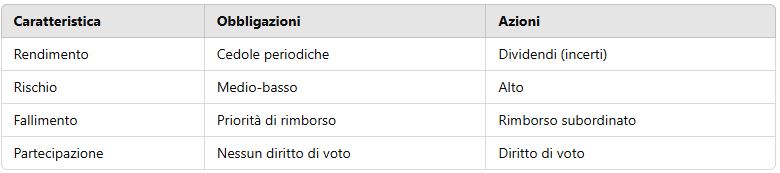

Ecco una tabella riepilogativa delle differenze tra azioni ed obbligazioni:

Rischi del mercato obbligazionario

Anche le obbligazioni hanno dei rischi:

- Rischio di tasso di interesse, considerato che variazioni dei tassi di interesse comportano variazioni del prezzo dei titoli e la possibilità di perdite se si vuole vendere il titolo prima della scadenza. Per i titoli a tasso fisso e/o quelli a lunga scadenza questo rischio è superiore rispetto ai titoli a tasso variabile.

- Mancato pagamento degli interessi o mancato rimborso del capitale a scadenza, (rischio di credito o rischio emittente).

- Liquidità del titolo (rischio di liquidità), che si riferisce alla difficoltà di vendere le obbligazioni prima della scadenza, in generale legata alla ridotta dimensione o all’assenza di un mercato secondario del titolo. I titoli non quotati, in particolare, potrebbero presentare delle difficoltà nello smobilizzo.

- Tasso di cambio dei titoli in valuta estera (rischio di cambio), dovuto alla variabilità del rapporto di cambio con la valuta del proprio Paese.

Vantaggi delle obbligazioni

Investire in obbligazioni ha diversi vantaggi ed è utile:

- Agli investitori/risparmiatori che cercano un rendimento periodico che sia maggiore rispetto a un investimento in liquidità o in Titoli di Stato e certo nei flussi di cassa, in quanto il rischio – seppur esistente (e legato al fallimento del soggetto emittente) – è comunque più contenuto rispetto, per esempio, all’investimento in azioni. In questo articolo parlo di come investire la liquidità a breve termine con le obbligazioni

- Agli investitori/risparmiatori che cercano di compensare minusvalenze. In questo articolo parlo dei migliori metodi e dei vantaggi dell’uso delle varie tipologie di obbligazioni per compensare minusvalenze

- Alle società emittenti, perché la collocazione di titoli obbligazionari rappresenta una forma di finanziamento alternativo a quello bancario, permettendo di reperire risorse anche con scadenze prolungate e a tassi di interesse che possono essere più vantaggiosi rispetto ai prestiti bancari.

Obbligazioni: come funzionano i rendimenti?

Esistono molti tipi di obbligazioni, da cui dipende anche come funzionano i rendimenti dei diversi titoli. Per comprendere meglio come avviene la remunerazione nel mercato obbligazionario, è importante conoscere la tipologia di obbligazione in cui si sta investendo. Una prima, grande, classificazione distingue fra:

- Obbligazioni ordinarie (o obbligazioni plain vanilla).

- Obbligazioni strutturate

- Obbligazioni convertibili

Infine, le obbligazioni si distinguono ulteriormente quando si verifica il default di una società poiché gli obbligazionisti saranno rimborsati prima degli azionisti. A complicare le cose c’è poi una gerarchia di risarcimento all’interno della stessa categoria delle obbligazioni:

- I bond senior: sono titoli di credito che assegnano al detentore il diritto a vedersi rimborsati prima nel caso di liquidazione o fallimento.

- Le obbligazioni subordinate: sono titoli in cui il pagamento delle cedole e il rimborso del capitale possono essere sospesi senza causare il fallimento dell’emittente, in caso di gravi difficoltà finanziarie dell’emittente. In caso di fallimento, la possibilità di ottenere il proprio capitale è subordinata alla soddisfazione degli altri creditori non subordinati.

Obbligazioni ordinarie (plain vanilla)

Le obbligazioni ordinarie si suddividono a loro volta in due categorie:

- A tasso fisso, permettono all’investitore di conoscere quali saranno gli interessi in misura predeterminata.

- A tasso variabile, il cui interesse varia in relazione ai tassi di mercato. Secondo la Consob, le obbligazioni a tasso variabile, a parità di altre condizioni, sono più sicure, in quanto offrono rendimenti sempre in linea con quelli di mercato.

Obbligazioni strutturate

Le obbligazioni strutturate sono più complesse, in quanto la loro “struttura” si basa sulla combinazione di due elementi:

- Una componente obbligazionaria ordinaria, che può prevedere o meno il pagamento di cedole periodiche e che assicura la restituzione del valore nominale del titolo.

- Un contratto derivato, che fa dipendere la remunerazione dell’investitore dall’andamento di uno o più parametri finanziari o reali.

Obbligazioni convertibili

Le obbligazioni convertibili, ovvero titoli che si trovano in posizione intermedia tra i titoli obbligazionari e i titoli azionari. I titoli convertibili prevedono la possibilità per il creditore della società emittente di convertire il prestito in un titolo azionario (azioni di compendio), oppure no. A seguito della conversione, il detentore non è più un obbligazionista e diventa un azionista, con tutti i diritti relativi. Possiamo fare un’ulteriore distinzione dei titoli obbligazionari in base alla tipologia di emittente ed individuare:

- Obbligazioni governative o titoli di Stato: obbligazioni emesse da Stati Sovrani con l’obiettivo di finanziare l’attività statale (ad esempio titoli di stato italiani).

- Obbligazioni sovranazionali: obbligazioni emesse da entità internazionali (non identificate con un unico Paese) che raccolgono denaro attraverso emissioni obbligazionarie per finanziare progetti di sviluppo e offrire aiuto alle aree in difficoltà. Ad esempio Banca Mondiale, Banca Europea degli Investimenti o European Financial Stability Facility.

- Obbligazioni di enti locali (Comuni, Regioni e Province) che finanziano con i bond parte del loro bilancio.

- Obbligazioni corporate o societarie: emesse da aziende con il fine di finanziare la propria attività di impresa. Una particolare tipologia di obbligazioni societarie sono le obbligazioni bancarie: titoli di debito emessi da istituti bancari.

Come investire in obbligazioni?

Investire in obbligazioni è un’operazione semplice ma è comunque consigliato affidarsi a professionisti del settore come i Consulenti Finanziari. Il risparmiatore dovrà, come prima cosa, aprire un conto titoli, qualora non ne possegga già uno, presso un istituto di credito. Questo sarà soggetto al pagamento dell’imposta di bollo.

Successivamente, si dovrà impartire l’ordine alla banca o a un altro intermediario di acquistare le obbligazioni desiderate. Questo può avvenire sia all’atto della loro emissione che sul mercato secondario. Infatti, una volta emesse, le obbligazioni possono essere rivendute da chi le ha acquistate. In Italia, la loro negoziazione sul mercato grigio si ha sul MOT, Mercato Obbligazionario Telematico.

La fase però a cui prestare maggiore attenzione sarà quella legata alla scelta delle obbligazioni su cui investire, perché obbligazioni con rendimenti elevati sono evidentemente la spia di una società emittente dal rischio default maggiore. Questo è analizzato e valutato dalle agenzie internazionali di rating, oltre che dalle banche d’affari, che aiutano così il mercato a comprendere quali bond rispecchino debiti più o meno sostenibili.

I rating variano leggermente tra le varie agenzie. In linea generica, possiamo dire che partono dalla tripla A, AAA, che indica il massimo dell’affidabilità, e arrivano fino alla D indica default.

Ti consiglio di leggere le guide di Consob e Banca d’Italia per studiare ulteriormente ed informarti sul mercato obbligazionario.

CHI SONO

Consulente finanziario indipendente

Piacere di conoscerti, sono Davide Ravera, consulente finanziario indipendente iscritto all’Albo OCF e al CFA Program.

Se ti stai informando su come investire 50.000€ o più, puoi valutare una consulenza finanziaria indipendente con me per iniziare ad investire partendo dalla creazione di un portafoglio bilanciato, fiscalmente efficiente, ben diversificato e, soprattutto, personalizzato sui tuoi obiettivi di vita. Ti aspetto!